27/05/2022 - 06:53

TECHCOMBANK – VƯỢT TRỘI HƠN MỖI NGÀY

Năm 2021 Techcombank đã thu hút thêm khoảng 1,2 triệu khách hàng mới, nâng tổng số khách hàng lên hơn 9,6 triệu đồng thời là ngân hàng tư nhân đầu tiên tại Việt Nam ghi nhận lợi nhuận trước thuế hợp nhất 1 tỷ USD và hướng đến mục tiêu trở thành top 10 ngân hàng lớn nhất trong khu vực.

Điểm nhấn đầu tư

Trong quý 1 năm 2022, Techcombank đã thu hút thêm hơn 0,2 triệu khách hàng mới, nâng tổng số khách hàng lên hơn 9,8 triệu. Khối lượng và giá trị giao dịch qua kênh điện tử của khách hàng cá nhân trong quý 1 năm 2022 lần lượt đạt 194,6 triệu giao dịch (tăng 42,2% so với cùng kỳ năm ngoái) và 2,7 triệu tỷ đồng (tăng 38,9% so với cùng kỳ năm ngoái).

Thu nhập lãi ròng Q1/2022 đạt 8,1 nghìn tỷ đồng tăng 32% so với cùng kỳ, chủ yếu do chi phí huy động vốn thấp và tăng trưởng tín dụng cao trong khi tín dụng Q1/2022 tăng trưởng +7,9% so với cuối năm.

Tỷ lệ CASA vẫn duy trì vị thế đứng đầu ngành khi đạt tới 50,4%. Techcombank với chi phí huy động vốn thấp nhờ tỷ lệ CASA cao sẽ hỗ trợ NIM tốt hơn so với các ngân hàng khác.

Tổng quan ngành

Kinh tế Việt Nam được dự báo phục hồi đạt mức tăng trưởng GDP 6% – 6,5%, lạm phát được kiềm chế dưới mức 4%. Ngân hàng nhà nước tiếp tục điều hành chủ động, linh hoạt, đồng bộ các công cụ chính sách tiền tệ đảm bảo mục tiêu ổn định kinh tế vĩ mô, hỗ trợ phục hồi tăng trưởng kinh tế, tín dụng dự kiến tăng khoảng 14%, mặt bằng lãi suất vẫn duy trì ở mức thấp.

Tổng quan về techcombank

Techcombank được thành lập năm 1993 với vốn điều lệ ban đầu là 20 tỷ đồng. Ngày 04/06/2018, ngân hàng chính thức giao dịch trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE). Đến cuối quý 1/2022 vốn điều lệ của ngân hàng đã tăng lên hơn 35.000 tỷ đồng và cung cấp nhiều loại sản phẩm, dịch vụ đa dạng cho gần 10 triệu khách hàng.

Vị thế ngân hàng

Năm 2021 lợi nhuận trước thuế của Techcombank cán mốc 1 tỷ usd, đứng thứ 2 toàn hệ thống ngân hàng chỉ sau Vietcombank và là ngân hàng có tỉ số ROA cao nhất hệ thống ngân hàng Việt Nam.

Địa bàn kinh doanh

Tại ngày 31 tháng 12 năm 2021, Ngân hàng có một 01 Hội sở chính, 02 văn phòng đại diện, 307 điểm giao dịch trên cả nước và 03 công ty con hoạt động tại 46 trên 63 tỉnh thành trên cả nước.

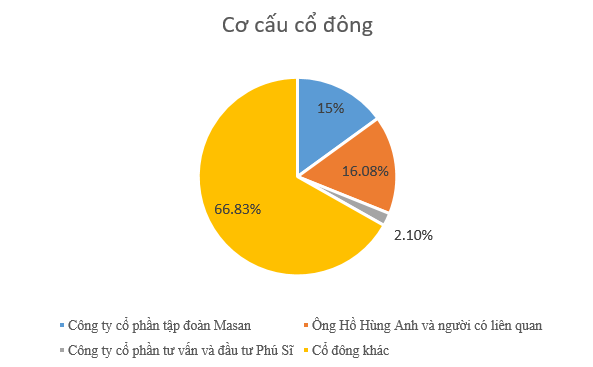

Cơ cấu cổ đông

Cơ cấu cổ đông của TCB với 15% thuộc sở hữu của tập đoàn Masan, 16,08% thuộc sở hữu của ông Hồ Hùng Anh và người có liên quan, 2,1% được nắm giữ bởi Công ty Phú Sĩ, còn lại là cổ đông tự do.

Kết quả kinh doanh nổi bật

Công ty chứng khoán TCBS

Năm 2021 là năm thứ sáu liên tiếp TCBS dẫn đầu thị phần môi giới trái phiếu trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HoSE). TCBS phân phối lượng trái phiếu doanh nghiệp (TPDN) iBond trị giá 41.400 tỷ đồng, tăng 20,1% so với năm 2020.

TCBS trong năm 2021 đạt hơn 348.500 tài khoản, tăng 214% so với cùng kỳ năm ngoái, chiếm tới 22,7% số lượng tài khoản cá nhân mở mới toàn ngành nằm trong Top 6 thị phần môi giới cổ phiếu trên sàn HoSE với 4,7% thị phần.

Doanh thu hoạt động kinh doanh cốt lõi của công ty là mảng sản phẩm đầu tư đạt 3.449 tỷ đồng, tăng tới 124% so với cùng kỳ năm 2020 bất chấp tác động của dịch bệnh.

Với nguồn vốn chủ sở hữu đạt 9.229 tỷ đồng và dư nợ vay ký quỹ khoảng 14.700 tỷ đồng tại cuối quý 4 năm 2021, TCBS hiện đang còn tổng hạn mức cho vay ký quỹ gần 3.800 tỷ đồng sẵn sàng giải ngân.

Công ty Cổ phần Quản lý Quỹ Kỹ Thương (Techcom Capital – TCC)

Năm 2021, TCC ghi nhận doanh thu và lợi nhuận trước thuế đạt lần lượt 482 tỷ đồng và 276 tỷ đồng, tương ứng tăng 46,2% và 17,6% so với cùng kỳ năm 2020. Tổng tài sản tăng 45,4% lên 710 tỷ đồng, biên lợi nhuận trước thuế vẫn ở mức cao 57,3%. Tính riêng về quy mô tài sản quản lý của các quỹ mở nội địa, giá trị tài sản quản lý (AUM) của TCC hiện đạt 22.241 tỷ đồng, chiếm 53,6% thị phần, tiếp tục duy trì vị trí số 1 về quy mô tài sản quản lý tại Việt Nam.

Quỹ lớn nhất do TCC quản lý – TCBF, có tổng giá trị tài sản ròng (NAV) tại ngày 31/12/2021 đạt 21.578 tỷ đồng giúp quỹ TCBF giữ vững vị trí là quỹ mở trái phiếu nội địa lớn nhất thị trường với thị phần 87,0%.

Quỹ cổ phiếu Techcom Top 30 (TCEF) đầu tư vào top 30 doanh nghiệp hàng đầu trên sàn giao dịch chứng khoán Việt Nam, với lợi nhuận kỳ vọng ở mức 12%/năm. Quỹ TCEF đã thu hút hơn 14.000 nhà đầu tư tham gia. Quý 4 năm 2021, TCC đã phân phối hơn 227 tỷ đồng chứng chỉ quỹ TCEF, tăng gấp 2,5 lần so với cùng kỳ năm 2020. Lũy kế cả năm 2021, TCC đã phân phối 979 tỷ đồng chứng chỉ quỹ TCEF, tăng gấp 30,6 lần so với năm ngoái.

Công ty TNHH Một thành viên Quản lý nợ và Khai thác tài sản – Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank AMC)

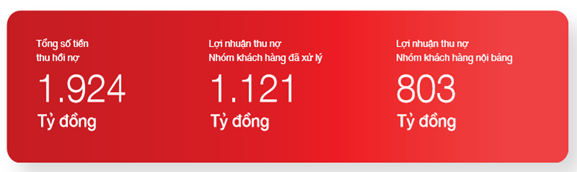

Tổng số tiền thu hồi nợ trong năm đạt 1.924 tỷ đồng, trong đó Techcombank AMC đóng góp trực tiếp 1.121 tỷ đồng vào lợi nhuận của Techcombank thông qua thu nợ nhóm khách hàng đã xử lý bằng nguồn dự phòng rủi ro, 803 tỷ đồng còn lại là số thu từ nhóm khách hàng nội bảng, góp phần giữ tỷ lệ nợ xấu của Techcombank theo kế hoạch và đảm bảo các tỷ lệ an toàn vốn theo quy định.

Ngân hàng TMCP Kỹ thương Việt Nam – Techcombank theo mô hình CAMELS

C – Capital adequacy

Chất lượng nguồn vốn tốt với tỷ lệ an toàn vốn (CAR) theo Basel II vững mạnh, đạt 15,0%.

A – Assets

Về chất lượng tài sản tỷ lệ nợ xấu cuối quý 4 năm 2021 ở mức 0,7% với tỷ lệ bao phủ nợ xấu (LLR) lành mạnh, 162,9%, giúp ngân hàng linh hoạt hơn trong việc giảm dự phòng và từ đó thúc đẩy lợi nhuận năm 2022 mà không làm giảm chất lượng tài sản của ngân hàng.

Nợ tái cơ cấu theo chương trình hỗ trợ khách hàng bị ảnh hưởng bởi COVID-19 là 1,9 nghìn tỷ đồng, tương đương 0,5% tổng dư nợ, thấp hơn mức 2,8 nghìn tỷ đồng ở cuối quý 3 năm 2021.

M- Management

Tỷ lệ CASA đạt 50,5% tại thời điểm 31 tháng 12 năm 2021 đứng đầu ngành với số dư CASA đạt 158,9 nghìn tỷ đồng, chủ yếu do CASA từ khách hàng cá nhân tăng 30,8% so với cuối năm ngoái.

Chi phí hoạt động tăng 24,6% so với cùng kỳ, đạt 11,2 nghìn tỷ đồng. Tỷ lệ chi phí trên thu nhập (CIR) ở mức 30,1%. Các khoản đầu tư vào công nghệ và chi phí marketing bắt đầu tăng trở lại khi các biện pháp giãn cách xã hội được nới lỏng, đồng thời tập khách hàng của cả Techcombank và TCBS đều tăng.

Chi phí dự phòng ở mức 2,7 nghìn tỷ đồng, tăng 2,1% so với cùng kỳ năm trước, do ngân hàng chủ động trích trước đầy đủ dự phòng cho các khoản vay tái cơ cấu vào cuối năm 2021, thay vì phân bổ trong 3 năm với mức yêu cầu tối thiểu bắt buộc là 30% cho năm đầu.

E – Earnings

Cuối năm 2021 lợi nhuận trước thuế đạt 23,2 nghìn tỷ đồng (tăng trưởng 47,1% so với cùng kỳ năm trước).

Tổng thu nhập hoạt động năm 2021 tăng 35,4% so với cùng kỳ năm trước, lên 37,1 nghìn tỷ đồng, nhờ sự tăng trưởng mạnh mẽ từ cả thu nhập lãi và thu nhập từ hoạt động dịch vụ. Thu nhập từ lãi đạt 26,7 nghìn tỷ đồng, tăng 42,4% so với cùng kỳ năm trước, dẫn dắt bởi biên lãi thuần (NIM – tính trên 12 tháng gần nhất) đạt 5,6% (so với mức 4,9% của năm 2020) và tỷ suất lợi nhuận trên tổng tài sản (ROA) đạt 3,7%.

L – Liquidity

Techcombank duy trì thanh khoản dồi dào với tỷ lệ cho vay trên tổng tiền gửi (LDR) đạt 75,0%. Tỷ lệ vốn ngắn hạn cho vay trung dài hạn ở mức 28,8% tại cuối quý 4 năm 2021, giảm mạnh so với mức 32,6% cuối quý 3.

S- Sensitivity

Hoạt động cho vay bất động sản của Techcombank vẫn còn đang hạn chế do chính sách siết chặt tín dụng bất động sản, khi đó dư nợ cho vay bất động sản sẽ có phần chững lại làm ảnh hưởng đến lợi nhuận của ngành ngân hàng, đặc biệt khi NIM cho vay bất động sản khá cao và tỷ trọng này ở Techcombank lại chiếm phần lớn. Đồng thời lo ngại về tác động của Thông tư 16 ở mảng trái phiếu doanh nghiệp của ngân hàng khi Techcombank đang nắm giữ lượng trái phiếu doanh nghiệp khá lớn lên đến 62.000 tỷ đồng.

Áp lực lạm phát gia tăng và ngày càng leo thang kép do tác động của dịch bệnh cộng với việc tăng giá dầu khi chịu tác động của chiến tranh Nga – Ukraine. Tác động gián tiếp đến khả năng tiêu dùng và phát triển của nền kinh tế.

Cập nhật kết quả kinh doanh quý 1/2022 của Techcombank

Về chất lượng nguồn vốn, Techcombank có tỉ lệ an toàn vốn (CAR) theo Basel II đạt 15,1% cuối quý 1 năm 2022, cao hơn nhiều so với yêu cầu tối thiểu 8,0% theo chuẩn Basel II

Về chất lượng tài sản, tỷ lệ nợ xấu (NPL) đạt 0,67% vào cuối Q1/2022 và tỷ lệ bao phủ nợ xấu (LLR) vẫn duy trì ở mức lành mạnh đạt 161%.

Techcombank tiếp tục củng cố vị thế đầu ngành về tỉ lệ tiền gửi không kỳ hạn (CASA) đạt 165.700 tỉ đồng, duy trì tỉ lệ 50,4% tại thời điểm cuối quý 1/2022. Chi phí hoạt động Q1/2022 đạt 3,1 nghìn tỷ đồng. Tỷ lệ chi phí hoạt động trên thu nhập CIR tăng nhẹ so với cuối năm lên 31%, thuộc nhóm thấp nhất ngành. Chi phí dự phòng giảm đáng kể, 74,3% so với cùng kỳ năm trước, do nhiều khách hàng tiếp tục phục hồi khi đại dịch COVID-19 được kiểm soát, dẫn đến việc trích lập dự phòng thấp hơn, hoặc một số khoản trích lập dự phòng trước đây được hoàn nhập.

NIM duy trì ở mức ổn định 5,9% do lợi thế về Casa cao nhất ngành, tỷ suất lợi nhuận trên tổng tài sản (ROA) đạt 3,6%.

Nguồn vốn ngắn hạn dùng để cho vay trung và dài hạn là 32,2% vào cuối Q1/2022, thấp hơn đáng kể so với trần quy đinh của NHNN là 37,0%. Tỷ lệ LDR là 71,9%, so với hạn mức của NHNN là 85%

Techcombank về cơ bản là một ngân hàng khá vững mạnh nhờ vào nguồn vốn dồi dào, đòn bẩy thấp, đồng thời lợi thế về chi phí vốn khi Casa đứng đầu ngành giúp Techcombank duy trì NIM ở mức cao. Tuy nhiên, tốc độ tăng trưởng Casa và yếu tố rủi ro từ việc siết chặt tín dụng bất động sản sẽ là các yếu tố rủi ro nhà đầu tư cần theo dõi trong thời gian tới vì Techcombank nắm tỷ trọng cao trong phân khúc cho vay bất động sản và nắm giữ lượng trái phiếu doanh nghiệp khá lớn lên đến 62.000 tỷ đồng.

—————————————————————————————————————-

Lưu ý: Đây là những thông tin liên quan đến doanh nghiệp đã được YSVN thu thập, phân tích dựa trên các nguồn đáng tin cậy, nhà đầu tư có thể tham khảo để hiểu về ngành nghề và tình hình hoạt động kinh doanh của công ty, nội dung không mang ý nghĩa khuyến nghị đầu tư. YSVN không chịu trách nhiệm về tính chính xác và miễn trừ trách nhiệm khi sử dụng thông tin trên đây đến kết quả đầu tư. Để nhận được khuyến nghị đầu tư cụ thể vui lòng mở tài khoản để được các chuyên viên tư vấn của Yuanta Việt Nam hướng dẫn giao dịch cụ thể với từng vị thế của khách hàng.

—————————————————————————————————————-

Bùi Thị Loan – Trưởng phòng học viện phát triển năng lực đầu tư

Email: loan.bui@yuanta.com.vn

Nguyễn Trung Hiếu – Chuyên viên học viện phát triển năng lực đầu tư

Email: hieu.nguyen1@yuanta.com.vn